「投資には興味があるけど手続きが面倒そう」「実際に投資をしても続けていく自信がない」「投資をして損したらどうしよう」と思って、なかなか一歩前へ踏み出せないと悩んでいませんか?

「ほったらかし投資術」では、投資初心者にも分かりやすい用語で証券口座開設までを説明しており、運用商品も1本化を図ることで、銀行に積立預金するような感覚で投資を続けていくことが出来ます。

本書で推奨している投資法は、「誰でもが」ほぼ最適なものとして使える資産運用方法なので、運用を開始すれば皆同じ結果が出るという再現性の高さが特徴です。

本書はこんな人にお薦め

- FIRE(SIDE FIRE)を目指している人

- 資産運用を考えている人

- 投資信託を考えている人

- 投資初心者の人

- 漠然としたお金の不安を感じている人

はじめに

投資初心者も、もう迷わない

ほったらかし投資の公式本!

ベストセラー『ほったらかし投資術』が7年ぶりの全面改訂!

運用方法が過去2版と大きく異なり、

もっとシンプルに、もっとほったらかせるようになりました。

実行マニュアルから口座の開き方、

素朴な疑問へのアンサーなど大幅加筆で初心者も安心。

2024年スタートの新NISAにも対応。

お金の不安から解放されて、より良い人生を!

ほったらかし投資術の内容紹介

ほったらかし投資の定義とは?

本書では、「プロが考える最善の運用に大きく劣らず、なるべく簡単に実行できる、個人にとっての資産運用の具体的方法」と定義しています。

つまり、「ほったらかし投資」は、「誰でもが」ほぼ最適なものとして使える資産運用方法のことを指します。

経済的独立とは?

会社から自由になる。それが経済的独立の一面です。

このことは何も会社との関係にとどまりません。経済的独立を達成していれば、そもそも働くかどうか、住む場所、人間関係、行きたいところ、やりたいことなど、自分の意志によって自由に選択できる範囲が各段に広がります。

もちろん、その上で、今までどおりの生活を続けていってもいいわけです。

「会社をクビになったらどうしよう。数ヶ月くらいで路頭に迷ってしまう…」という不安や怯えから、自分がやりたいことや言いたいことを抑圧し続ける。そんなことは、もうしなくてもいいのです。

投資の三原則とは?

投資の三原則とは「長期・分散・低コスト」のことです。

より丁寧に言うと「長期投資」「分散投資」「手数料の節約」となります。

つまらない運用商品やサービス、そして運用情報のあれこれに、時間と手間とお金を使うのはもう止めましょう。

「市場は間違えることがあるとしても、概ね正しい価格を形成するだろう」と考えて、「上げ相場にも下げ相場にも、全て付き合う」と決めるのが、自分が他人よりも優れた情報や解釈能力を持っていないことを自覚する「賢い投資家」の行動ルールでしょう。

たどり着いた方法論は「たった、これだけ」がベスト

そんな経済的独立を達成するほどの資産を作りたい。

そこまでいかなくても、まとまった金額の資産を作りたい。

そんなほったらかし投資の方法論として、今の日本には、「世界中に分散投資した低コストなインデックス・ファンドを、毎月淡々と積み立てる」だけで完結する、いわゆる「インデックス投資」が、誰でも簡単に実行できる環境が整っています。

そしてこの「インデックス投資」は、理屈は色々あるものの「同じポートフォリオで同じ時期に投資すれば皆同じ結果が出る」という再現性の高さを併せ持っています。

つまり、ほったらかし投資の結論としては、

「世界中に分散投資した低コストなインデックス・ファンドを、毎月淡々と積み立てる」だけ

で経済的独立を達成出来るということになります。

ふーん。なるほど!

ところで「インデックス・ファンド」って何ですか?

「インデックス・ファンド」とは、インデックス(株価指数)に連動するように運用する投資信託のことを指します。

そうなんだぁ。

あと「ポートフォリオ」のことも教えてください!

「ポートフォリオ」とは、どのような金融商品をどれくらい配分するか決めることを指します。

投資信託は「株式」や「債券」などを中心にしたもの、あるいはいくつかを組み合わせたものなど、いわば「パッケージ」の状態になっています。

どのような金融商品をどれくらい配分するか決めることを、投資において「ポートフォリオを組む」と言ったりします。

ほったらかし投資の具体的実行方法

ほったらかし投資の具体的な実行方法を説明します。

まず、方法の要点をコンパクトにお伝えして、その後に実行に必要なプロセスについて補足的な説明を行っていきたいと思います。

投資について、ある程度の理解や経験のある方であれば、以下の「ほったらかし投資術」実行マニュアルだけご覧頂けたら、ほったらかし投資を十分実行に移すことが出来ると思います。

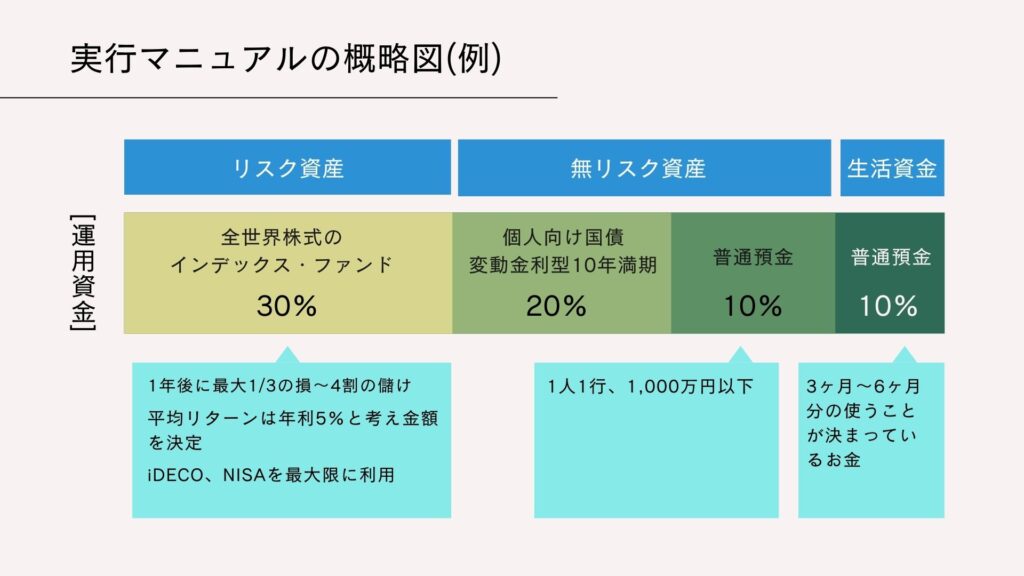

「ほったらかし投資術」実行マニュアル

- 概ね3ヶ月から6ヶ月分の生活資金を確保する。それ以外のお金を「運用資金」とする。

- 運用資金の中から、リスクを取って運用してもいいと考える「リスク資産」の保有額を決定する。「運用資金」から「リスク資産」を差し引いた残りを「無リスク資産」と呼ぶ。

- 「無リスク資産」は、「個人向け国債変動金利型10年満期」または銀行預金で持つ。

- 「リスク資産」は全て「eMAXIS Slim全世界株式(オールカントリー)」に投資する。

- iDeCo、NISA、つみたてNISAなどの税制上有利な運用口座を最大限に利用する。

- 税制上有利な運用口座を活用しつつ、適宜積立投資で投資を追加するのも良い。

①早くから投資を始めて、投資資金を育てる

運用資金以外に、主に生活費に充てる予備資金は3ヶ月から6ヶ月程度とします。

生活に必要な支出に十分備えられて、カードローンやカードのリボルビング払いのような「短期の借金」を決して作らずに済む程度のお金を銀行の普通預金に確保して下さい。

これ以外のお金を全て「運用資金」とみなして「ほったらかし投資」の対象とします。

十分な投資資金がまだないと感じている未経験者は、予備資金を確保したら、積立投資で「ほったらかし投資」を始めることをお薦めします。

「もっと大きな資金を用意してから投資する方が、精神的な安定を得られる」という考え方にも一理あるのですが、投資を小さな金額から早く始めつつ、資産の形成を目指す方針が合理的です。

②最重要!「リスク資産」への投資額の決定方法

個人によって経済的事情に違いがあるので、金額ではなく例としてパーセンテージで記載しました。

まず、リスク資産への投資額は、持っている資産の中の「比率」で考えるのではなく、「金額」で考えることが適切です。

なぜなら、個人の経済的事情は「年齢」「収入」「貯蓄額」など、少数の変数で集約するにはあまりにも多様です。「比率による画一的配分」は役に立たないからです。

インデックス投資によるリスク資産運用では、「1年後に投資額の3分の1の損」を「最悪の損」のケースとして想定しています。

ほったらかし投資の場合、「最大限許容可能な損失額の3倍」までに、リスク資産の投資額を抑える必要があります。

一方、投資を考える場合に、「最悪の損」の可能性だけを考えるのはバランスが良くありません。

リスク資産への投資額は、「最悪の損」と同じくらいの確率で生じる「ラッキーな場合の儲け」も考えて判断することが適切です。

この場合の儲けとして、1年後に「投資の4割の儲け」を想像してみて下さい。

そして、1年後に「3分の1の損」と「4割の儲け」という広い範囲で変動しながらも、「平均的な投資のリターンは年率5%だ」と考えた上で、リスク資産に「金額でいくら」投じていいかを考えてみて下さい。

また、「許容できる損失額」を考える別の方法として、「360万円」を一つの単位として考えて、投資額を決定する方法もあります。

「360万円」とは何かと言うと、「老後の生活費毎月1万円」に相当する額という意味です。

リタイア後の老後の年数を、少し余裕を見て30年と想定すると、30年は360ヶ月なので、360万円が「老後の生活費毎月1万円」になるという計算です。

例えば、「老後の生活費が1万円減っても大丈夫」と思える人は、360万円の損を許容することができるので、その3倍である1,080万円までリスク資産に投資できるという考え方です。

資産額の一時的損失を直接評価するのが難しい場合、1ヶ月当たりの生活費のような、生活実感に近い数字に換算し直して考えてみるのも一つの方法です。

生活実感に近い数字に換算し直して考えてみると分かりやすいですね!

私も360万円を一つの単位として無リスク資産の投資額を決定しました。

③無リスク資産としての個人向け国債

無リスク資産を銀行の普通預金に預けているだけでは、銀行が経営破綻した場合に、元本や利子の一部ないしは全部がカットされるリスクがあります。通称「ペイオフ・リスク」と呼ばれるリスクです。

このリスクを回避するために、1行1,000万円を超える預金を、銀行を分散して保有する方法もありますが、もっと簡単で、大きな金額でも対応できるのは「個人向け国債(変動金利型10年満期)」を持つことです。

なぜなら、通常の固定利付きの長期国債が暴落するような「国債暴落」が起こった場合、個人向け国債変動金利10年満期の投資家は、運用元本を確保しつつ、上昇した長期金利の66%の利息を貰える状態になりますが、銀行は資産運用をはじめとする財務状況によっては経営破綻してもおかしくありません。

「個人向け国債変動金利型10年満期」(通称「個人向け国債・変動10」)は、銀行の預金よりも投資家にとって安全だと考えられます。

「個人向け国債変動金利型10年満期」は、信用リスク面で銀行預金よりも優位にあることと、金利上昇(国債暴落)のリスクに対して強いことが優れた特徴と言えます。

結論として、無リスク資産は「個人向け国債変動金利型10年満期」と「1人1行1,000万円以内の普通預金」と決めておくと、厳密なベストではないかも知れないけれども、ベストに近くて極めて無難な運用だと言えます。

複数の銀行に分けると管理が大変だけど、1つの銀行で管理出来るのはシンプルで管理が楽ですね!

④リスク資産の運用商品

リスク資産の運用先は、全額、全世界の株式に広く投資するインデックス・ファンドとします。

インデックス・ファンドとは、インデックス(株価指数)に連動するように運用する投資信託のことです。

その中でもMSCI ACWIなど、全世界の上場株式を広く対象とする株価から計算されるインデックスに連動する投資信託に投資しましょう。

本書では下記インデックス・ファンド1本に絞って紹介しています。

eMAXIS Slim(イーマクシス スリム)全世界株式(通称:オールカントリー)

運用会社:三菱UFJ国際投信

購入時手数料:なし

運用管理費用(信託報酬):年率0.1144%

信託財産留保額:なし

色々あると迷ってしまうけど、一つの商品なら管理も簡単でいいですね!

⑤有利なお金の置き場所の活用

運用資産の中からリスク資産に投資する金額を決めて、これを全世界株式インデックス・ファンドに投資して、残りを個人向け国債変動金利型10年満期と銀行預金(1人1行1,000万円以内)で持つ形を作ると、「ほったらかし投資術」の骨格は完成しますが、ここで是非追加的に考慮したい要素として「iDeCo」「NISA」「つみたてNISA」があります。

確定拠出年金(企業型、個人型「iDeCo」)

確定拠出年金には、企業が制度を用意する企業型と個人が自分で加入する個人型(iDeCo)があります。

確定拠出年金では、毎月支払う掛け金が所得から控除されるという大きなメリットがあります。

ただし、年金として設計された制度なので、原則として60歳になるまで資金を引き出すことが出来ません。また、確定拠出年金は個人が属する年金の状態によって利用可能な金額の枠が異なります。

- 厚生年金のみに加入している会社員はiDeCoを利用して月額23,000円まで利用できます。

- 国民年金のみに加入している自営業者やフリーランサーは月額68,000円まで拠出可能です。

確定拠出年金は、所得控除のメリットが大変大きいので、課税される所得がある方は、NISAよりも優先的に、まず確定拠出年金の利用を「なるべく大きく利用する」ことを考えるといいでしょう。

さらに、確定拠出年金には、運用期間中、運用益に対して課税されずに効率よく複利で運用することが出来るというメリットがあるので、確定拠出年金の運用対象は、自分が持っている資産の中で「期待するリターンの高い対象」を割り当てることが正解となります。

ほったらかし投資の場合、確定拠出年金での運用商品の選択は、「全世界株(日本株含む)」、「全世界株(日本株除く)」「先進国株(日本株除く)」のいずれかに該当するインデックス・ファンドが、ほぼ唯一の正解となります。

各種NISA

現時点(2022年)では、NISAは「年間120万円までの投資の利益に関して5年間非課税とする制度」、つみたてNISAは「定期的な積立で行う年間40万円までの投資の利益を20年間非課税とする制度」です。

NISA(2023年まで)

NISAについては、2023年までにまとまった運用資金がある方は、まず一般NISAの枠を使うのが効率的でしょう。2024年からは、「新NISA」と呼ばれる制度に移行するので、この制度を検討して下さい。

つみたてNISA

つみたてNISAは、「積立投資」「年間40万円×20年の税制優遇」の他に、「金融庁による適格商品の制限」がある事が特徴です。つみたてNISAは、「お金を十分持ってから運用するのではなく、運用しながらお金を作る」趣旨の制度ですので、運用資金の少ない若いサラリーマンなどは、つみたてNISAの利用から運用を始めるといいでしょう。

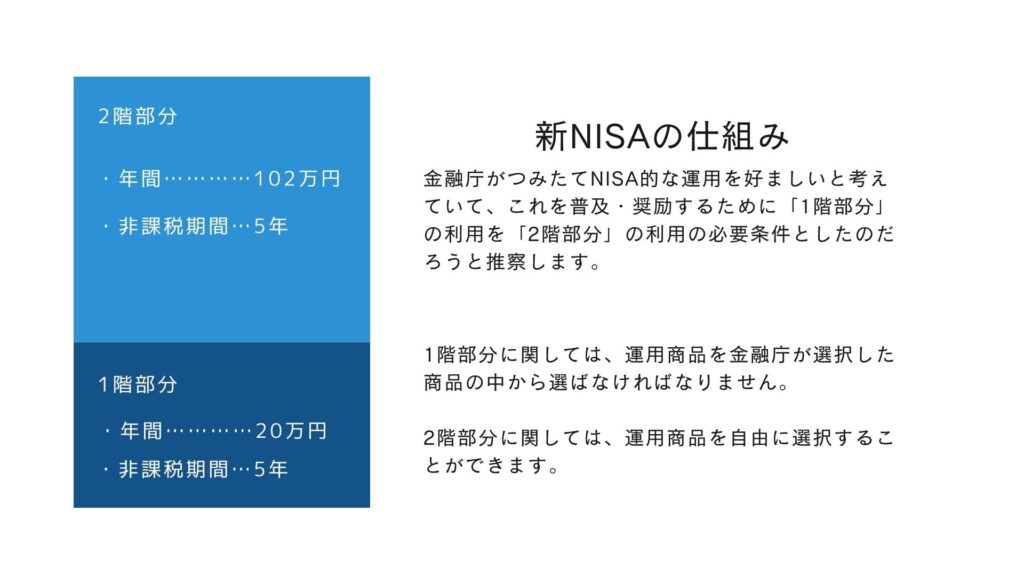

新NISA(2024年から)

新NISAは、年間の利用可能節税投資額122万が、つみたてNISA的な積立投資を行う20万円の枠(通称:1階部分)と、それ以外の投資を行う102万円の枠(通称:2階部分)に分かれていて、2階部分で投資信託等に投資するためには、1階部分で年間20万円の積立投資を利用することが、原則として必要条件とされています。

積立投資の前に「iDeCo」や「NISA」枠を最大限使うことが大事なんですね!

⑥積立投資を適切に理解する

金融庁がつみたてNISAを設立する際に強調した投資の三原則は「長期・積立・分散投資」でした。

一方、一般的な投資の三原則としては「長期・分散・低コスト」がより適切でしょう。

投資は必ずしも、積立で分割して行わなければならないものではありません。「積立」は投資で必要な一般原則には該当しません。

すでに投資できるまとまったお金を持っている投資家は、「自分が保有するのに最適だと思うリスク資産額」を一度に投資することが合理的です。

資金を分割して投資すると、十分な投資が出来ていない期間が生じて、意思決定の問題としては「機会損失」が発生します。

積立投資を説明する際に、多くの書籍やお金のアドバイザーが「ドルコスト平均法」のメリットを説きますが、金融論的にはドルコスト平均法には「気休め」以上のメリットはありません。

毎月一定額の積立投資には、計画的に投資額を増加させやすく、将来に向けた貯蓄とリスク資産への投資を統合しやすい「実行上の長所」があり、メリットの説明としてはこれで十分です。

少額なら「ドルコスト平均法」、まとまったお金がある場合は一度に投資する方が合理的という事なんだぁ。

インデックス投資のファイナルアンサー

eMAXIS Slim(イーマクシス スリム)全世界株式(通称:オールカントリー)

運用会社:三菱UFJ国際投信

購入時手数料:なし

運用管理費用(信託報酬):年率0.1144%

信託財産留保額:なし

「eMAXIS Slim 全世界株式(オールカントリー)」は、MSCIオール・カントリー・ワールド・インデックスに連動する投資成果を目指して運用されるインデックス・ファンドです。

簡単に言えば、日本、先進国、新興国を含む全世界の株式市場にこれ一本で丸ごと投資できる商品です。

全世界株式型のインデックス・ファンドは他にも存在しますが、その中でも、なぜ「eMAXIS Slim 全世界株式(オールカントリー)」がファイナルアンサーなのかを順を追って説明します。

そのためには、まずインデックス・ファンドの選び方から説明をする必要があります。

①コスト(手数料)

購入時手数料は購入する時にかかる手数料のことですが、インデックス・ファンドの場合、販売手数料はなし(ノーロード)であることが今は常識となっています。

同じインデックス・ファンドでも、販売会社(銀行や証券会社)によって購入時手数料が違う場合がありますので、注意して下さい。

大手ネット証券である「SBI証券」「楽天証券」「マネックス証券」では、主要なインデックス・ファンドはノーロードで販売されているので安心です。

②運用管理費用(信託報酬)

運用管理費用(信託報酬)は、一番気をつけなくてはならない手数料です。

投資信託の運用会社、販売会社、信託銀行の三者に、商品を保有している間はずっと払い続けなくてはならない手数料だからです。

運用管理費用(信託報酬)は、毎年の運用成績を押し下げる悪影響を及ぼすコストなので、徹底的にこだわって、出来るだけ信託報酬が安い投資信託を選ぶべきです。

目安としては、年率0.25%未満の低コストなインデックス・ファンドが良いでしょう。

③信託財産留保額

信託財産留保額は、ファンドを解約する時にかかるコストのことです。

保有資産に対して、0.1~0.3%程度のものが多い傾向にあります。中には「なし」というファンドもあります。

投資信託の解約があると、ファンド・マネジャーは現金を確保するために、保有財産を売却しなければなりません。

その際にかかる様々なコストを残された投資家が負担するのは不公平になるということで、解約者からペナルティーとして徴収されます。

しかし、インデックス・ファンドにおいては、信託財産留保額がないファンドが主流となっています。

ファイナルアンサーとした「eMAXIS Slim 全世界株式(オールカントリー)」は、「購入手数料なし」「運用管理費用(信託報酬)は年率0.1144%」「信託財産留保額はなし」なので、条件を十分に満たしていると言えます。

インデックス・ファンドの選び方は①購入時手数料②運用管理費用(信託報酬)③信託財産留保額を見て判断するといいんですね!

そうですね!

ただし、ほったらかし投資術では全ての項目をクリアしている「eMAXIS Slim 全世界株式(オールカントリー)」をお薦めしていますよ!

投資と上手く付き合えない人の3パターン

正しく初期設定すれば、投資は「ほったらかし」でいい。

やるべきことは、実は簡単なのですが、結果的に投資と上手く付き合うことが出来ない人の特徴には3パターンがあります。

①投資を始めることが億劫な人

- 新しいことを始めるのは、要領が分からないので気後れする。

- 口座開設の手続きや、積立投資の仕組みを作る手続きが面倒臭い。

- リスクがあって、損をするかも知れないようなことに関わって、損をしたら将来後悔するのではないか。

こうしたことをあれこれ考えると「昨日まで始めていなくて何の差支えもないのだし、明日以降いつでも始められるのだし、無理して今日始める必要はない」と考える気持ちは分からなくもありません。

しかし、リスクはあるとしても、期待出来るリターンが十分魅力的なら、投資はできるだけ早く始める方がいいでしょう。

②投資を続ける胆力がない人

世の中には、せっかく投資を始めてみたものの、これを続けることが出来ない人がそれなりの割合で存在します。主な理由は以下の2つです。

- 下落相場に見舞われた時に、怖くなって売ってしまい、その後に株価が売値よりも高くなって、「この株価では買えない」と思って投資から離れるケース。

- 投資を始めてある程度株価が上昇して儲けが出た時に一旦「利益確定の売り」を出してしまって、その後の株価上昇過程で株式を買えなくなるケース。

どちらのケースでも、自分が株式を「売った」という行為の意味にこだわってしまうので、投資を続けにくくなってしまいます。

そうならないためにも、買った株式をお金の必要が生じるまで一切売らないと決めることです。

投資は、止めないことが大事です。

③上手くやろうとして動きすぎる人

投資には、損得の刺激とゲーム性があります。

インデックス・ファンドではなく、アクティブ・ファンドが面白く見えることもあるでしょうし、何らかの方法で売り買いをすることによって市場のタイミングを当てられる場合もあるでしょう。

シンプルな「ほったらかし投資」でいいと思って投資を始めてみても、他の投資手段や商品を勧めたがる人が、入れ替わり立ち替わり現れるに違いありません。

しかし、彼らのアドバイスが的確であることの保証は一切ありませんので、どんなに勧められても決して他の銘柄を買ってはいけないと自分に念押しをしておくことが大事です。

お薦めの金融機関

各金融機関のインデックス投資関連商品・サービスの動きからお薦めできる金融機関は、「SBI証券」「楽天証券」「マネックス証券」のネット証券3社になります。

なぜなのかというと、「eMAXIS Slim 全世界株式(オールカントリー)」を取り扱っていることはもちろん、過去から現在まで、新商品を遅滞なく導入してきた実績があり、今後の対応にも信頼がおけるからです。

また、いずれもネット証券で、主要なインデックス・ファンド、国内ETF、海外ETFという3種類のインデックス運用商品を取り揃えています。

SBI証券

SBI証券は、ネット証券最大の規模で安心感があり、総合的にうよくまとまっています。

各種手数料の値下げにも積極的で業界をリードしています。

インデックス投資において「必要なベストファンドを買えない」ということは、将来にわたりほぼないでしょう。

楽天証券

楽天証券は、新商品・サービスの導入に意欲的なパイオニアです。

また、いわゆる「楽天経済圏」(楽天市場など楽天グループの様々なサービス)の中にあるため、楽天カードや楽天銀行との連携やポイントサービスの相互利用など利便性が高いです。

こちらも、インデックス投資において「必要なベストファンドを買えない」ということは、将来にわたりほぼないでしょう。

マネックス証券

マネックス証券は、主要インデックス・ファンドの一部を取り扱っておらず、新商品・新サービスの導入スピードもやや遅い点はありますが、一方で、資産管理ツールには定評があります。

もちろん、対面型の大手証券会社やネット銀行、一部のメガバンクなど他の金融機関でもインデックス商品を買うことは出来ますが、コスト、品揃え、新商品・新サービスへの対応スピードなど、インデックス投資に必要なサービスバランスが取れているのが、ご紹介したネット証券3社だと言えます。

口座開設の方法と手順

一般的なネット証券の口座開設方法と手順については以下のとおりになります。

①口座開設の申し込み

証券会社のWEBサイト内の「口座開設」ボタンを押す。

メールアドレスを登録すると、確認のメールが証券会社から届くので、そこに記載されたURLから申し込みを続けます。

②本人確認書類の提出

本人確認書類(運転免許証、マイナンバーカードなど)を選択し、アップロードを行います。

スマートフォンがあると、本人確認書類の写真撮影からアップロードまでの流れがスムーズで、その後の処理がメールで行われスピーディなのでお薦めです。

③本人情報の入力

「名前」「住所」「電話番号」などの本人情報を入力します。

その中に、納税方法の選択があります。これは、何か特別な事情がない限り「特定口座を開設(源泉徴収あり)」を選択しておくことをお薦めします。

こうしておくと、後に投資することになる投資信託やETFなどについて、税金の納付や損益通算など、面倒な税務処理を証券会社側で自動的にやってくれるのでとても便利です。

また、少額投資非課税制度の「NISA口座」の選択があります。これは、何か特別な事情がない限り「つみたてNISA」を選択しておくことをお薦めします。

④ログインIDの受け取り

証券会社側で1~3日程度の審査があり、それが完了するとログインIDが送られてきます。

スマートフォンで本人確認した場合はメールで、PCで本人確認した場合は郵送で送られてきます。

⑤初期設定(マイナンバーの提出)

証券会社のWEBサイトの「ログイン」ボタンにより、IDとパスワードを入力してログインします。

ログイン初回だけ、取引を始める際に必要な暗証番号、勤務先情報などの初期設定が必要です。

最後に、マイナンバー登録画面に移ります。画面に従いマイナンバーを登録します。

もし、②本人確認書類の提出のときに、「マイナンバーカード」をスマートフォンで提出していると、この提出作業はありません。その意味でも、本人確認はスマートフォン+マイナンバーカードがお薦めです。

他にも、証券会社独自のサービスなどの申し込み確認が必要になる場合がありますので、不明な点があれば、証券会社に確認して下さい。

ネット証券の口座開設って難しそうだと思ったけど、案外かんたんな流れで開設できちゃうんですね。

私もネット証券で口座開設しました。

当時は右も左も分からない初心者でしたが、無事口座開設出来たことを覚えています!

本書を読んでみての感想

全面改訂 第3版 ほったらかし投資術を読んでみて感じたことは、理論と実践が組み合わさった投資本の決定版だという事です。

この本を一冊読むだけで、資産形成に掛ける手間とコストを節約して、「人生を良くする事」に時間とエネルギーとお金を使う事が出来ると思います。

インデックス・ファンドの運用商品を「eMAXIS Slim 全世界株式(オールカントリー)」だけに絞っているのは、投資初心者に向けて分かりやすく実践しやすいというのは勿論、シンプルなポートフォリオは資産運用に費やす時間と手間を減らし、家族や友人、趣味に時間を多く使えるようになるためでもあると感じました。

また、証券会社も3社に絞って紹介していますが、投資の三原則である「長期投資」「分散投資」「手数料の節約」を前提に選んだ最良の3社だと思います。

FIREを目指す場合の手持ちのお金の運用方法としては、「ほったらかし投資」がもっとも合理的だと思いますが、FIREを目指して金融資産の形成ばかりを重視して、自分の人的資本に対して過少投資になっていないかを警鐘する内容にもなっている事を考えると、「人生を最大限に楽しむための方法」が「ほったらかし投資術」の重要な裏テーマなのではないかと思います。

その他参考記事

厚切りジェイソン氏著の「ジェイソン流 お金の増やし方」では、インデックス・ファンドの運用商品を「楽天VTI」1本に絞って詳細に記載されています。「ほったらかし投資術」と似た内容となっていますので、こちらも補足本としてお薦めします。

バフェット太郎氏著の「バカでも稼げる「米国株」高配当投資」は、ドルコスト平均法で全米株式インデックス・ファンドS&P500へ配当再投資型で長期投資していく方法と米国株の個別銘柄のポートフォリオの詳細な組み方が紹介されています。

その他参考書籍

たぱぞう氏著の「お金が増える 米国株超楽ちん投資術」も同じく米国株にフォーカスした書籍となっているため、投資本の多読として2冊目3三冊目を考えている人は読んでみて損はしないと思います。

その他参考動画

リベラルアーツ大学での解説動画(25分08秒)

リベラルアーツ大学のYouTubeで、両@リベ大学長が「全面改訂 第3版 ほったらかし投資術」について解説しています。要点を押さえられて分かりやすく解説されていますのでご参考頂ければ幸いです。

コメント